CÓMO INICIAR UNA CORPORACIÓN S

Como propietario de un negocio, es posible que se haya preguntado, ¿cómo inicio una corporación S? Puede iniciar una corporación S (corporación S) formando una compañía de responsabilidad limitada (LLC) o una corporación y eligiendo el estado de corporación S del IRS al presentar el Formulario 2553 Elección por una corporación de pequeñas empresas cuando solicite su Número de identificación de empleador (EIN ). S corps puede proporcionar importantes ahorros de impuestos y tener una protección de responsabilidad limitada. Nuestra guía Cómo iniciar una S Corp lo ayudará a navegar a través de preguntas comunes de S Corp.

Una corporación S es una clasificación de impuestos del Servicio de Impuestos Internos (IRS) para impuestos sobre la renta federales y estatales con impuestos transferidos y no es una estructura comercial. El estado fiscal de la corporación S se utiliza para reducir la carga fiscal de una empresa.

Le explicaremos cuándo debe elegir el estado de una corporación S y los pasos necesarios para iniciar una corporación S en nuestra guía Cómo iniciar una corporación S a continuación.

Recomendado: si es un emprendedor independiente que gana al menos $ 60,000 en ganancias netas con $ 20,000 en distribuciones anuales y busca ahorros en impuestos comerciales , deje que Expertise inicie su S corp.

Factores a considerar antes de iniciar una S Corp

Antes de formar una corporación S, debe considerar los siguientes factores sobre cómo iniciar una corporación S:

- ¿Es una corporación S la mejor estrategia para su negocio?

- Requisitos y restricciones de la corporación S

- Por qué una LLC es la mejor estructura comercial para el estado fiscal de la corporación S

- ¿Son adecuados para usted los beneficios fiscales de la corporación S?

Conclusiones clave sobre cómo iniciar una corporación S:

- Formar una estructura comercial formal, como una LLC o una corporación

- Elija el estado de corporación S del Formulario 2553 del IRS (en NYC también formulario CT-6)

- Cumplir con todos los requisitos del IRS de S corp

- Debe ser ciudadano estadounidense o extranjero con residencia permanente

- Los propietarios deben pagarse un salario razonable

- Las empresas deben obtener al menos $60 000 en ganancias con $20 000 en distribuciones

¿Es una corporación S la mejor estrategia para su negocio?

Para obtener ayuda con la elección de la estructura adecuada para su negocio (LLC vs corporación), visite nuestra guía Elección de una estructura comercial .

Las empresas que elijan el estatus de corporación S deberán contratar servicios de nómina y contabilidad .

Requisitos de la Corporación S

El IRS requiere que las empresas que eligen el estado de corporación S:

- Tener 100 accionistas o menos

- Son sociedades de responsabilidad limitada o corporaciones nacionales

- Emitir solo una clase de acciones

- Los accionistas son ciudadanos estadounidenses o extranjeros residentes permanentes

- Son propiedad de particulares

Lea nuestro ¿Qué es una Corporación S? para obtener más información sobre las corporaciones S.

Por qué una LLC es la mejor estructura para el estado fiscal de una S Corp

Como empresarios, creemos que iniciar una LLC es la mejor manera de formar una corporación S porque las restricciones de la corporación S anulan las ventajas de formar una corporación. Además, las LLC son más fáciles de mantener que las corporaciones.

El único estado donde esto puede no ser cierto es en Nueva York debido a los requisitos de publicación de LLC en el estado.

¿Son las ventajas fiscales de S Corp adecuadas para usted?

Necesita saber si el estado fiscal de la corporación S en comparación con el estado fiscal predeterminado de la LLC será mejor para su empresa. Para comprender completamente las ventajas fiscales de una S corp, lea nuestra guía S corp vs LLC .

Cómo formar una corporación S

Si está considerando formar una corporación S, debe saber que una corporación S es una clasificación fiscal bajo el Subcapítulo S del Servicio de Impuestos Internos (IRS) para el impuesto federal sobre la renta y el impuesto estatal. Los propietarios de empresas de corporaciones S eligen este estado fiscal para una LLC o una corporación por sus beneficios fiscales. Las corporaciones con una clasificación fiscal C Corp IRS tienen doble imposición (las empresas pagan impuestos y los accionistas pagan impuestos nuevamente en su declaración de impuestos sobre la renta personal) y las LLC tienen impuestos traspasados (todas las pérdidas y ganancias (créditos, distribuciones, deducciones) pasan directamente al dueño).

Una corporación S requiere que los propietarios de negocios tengan un salario razonable en función de su puesto y la compensación de mercado adecuada para calificar para este tipo de clasificación fiscal. Esta es también la razón por la cual el IRS presta más atención a las empresas que eligen un estado fiscal de corporación S.

Estas son algunas de las ventajas fiscales de las corporaciones S:

- Las corporaciones S no pagan impuestos a nivel comercial ya que las ganancias y pérdidas, conocidas como distribuciones, pasan a los propietarios/accionistas después de que se pagan los costos operativos (a diferencia de una corporación C)

- Los propietarios de negocios se consideran empleados y pagan sobre su salario impuestos sobre la nómina e impuestos sobre la renta

- Las distribuciones , que son utilidades netas (utilidades después de costos operativos, deducciones, créditos, ingresos) solo pagan impuesto sobre la renta en la declaración del impuesto sobre la renta personal de cada propietario individual en su tramo impositivo. ¡Aquí es donde se producen los ahorros fiscales ya que no se paga impuesto sobre el empleo en esta parte!

Hay dos formas principales de iniciar una corporación S:

- Al formar una LLC y elegir el estado fiscal de corporación S del IRS cuando solicita su número de identificación de empleado (EIN)

- Al formar una corporación y elegir el estatus de corporación S del IRS

Deberá completar y presentar el Formulario 2553 del IRS.

Recomendamos no iniciar una corporación con el estado fiscal de corporación S porque la corporación S niega todos los beneficios de una corporación.

Pasos para formar una LLC y elegir el estado de S Corp

Comenzar una LLC y elegir el estado fiscal de la corporación S es fácil. Puede usar nuestras guías paso a paso para iniciar una LLC con el estado de S corp usted mismo, o puede contratar a un proveedor de servicios como Expertise para que lo haga por usted.

Recomendado: si tiene una LLC existente, visite nuestra guía Cómo convertir una LLC en S Corp.

Elija su estado de la lista para comenzar:

- Alabama

- Alaska

- Arizona

- Arkansas

- California

- Colorado

- Connecticut

- Delaware

- Florida

- Georgia

- Hawai

- Idaho

- Illinois

- Indiana

- Iowa

- Kansas

- Kentucky

- Luisiana

- Maine

- Maryland

- Massachusetts

- Michigan

- Minnesota

- Misisipí

- Misuri

- Montana

- Nebraska

- Nevada

- nuevo hampshire

- New Jersey

- Nuevo Mexico

- Nueva York

- Carolina del Norte

- Dakota del Norte

- Ohio

- Oklahoma

- Oregón

- Pensilvania

- Rhode Island

- Carolina del Sur

- Dakota del Sur

- Tennesse

- Texas

- Utah

- Vermont

- Virginia

- Washington

- Washington DC

- Virginia del Oeste

- Wisconsin

- Wyoming

Cinco pasos básicos para iniciar una LLC y elegir el estado de S Corp:

Paso 1: Nombra tu LLC

Paso 2: elija un agente registrado

Paso 3: Archivar los Artículos de Organización

Paso 4: crear un acuerdo operativo

Paso 5: obtenga un EIN y presente el formulario 2553 para elegir el estado fiscal de S Corp

Paso 1: Nombra tu LLC

Deberá proporcionar a su estado un nombre único que se distinga de todos los nombres registrados cuando presente los documentos de formación de su LLC.

Paso 2: elija un agente registrado de LLC

Su agente registrado en la LLC aceptará documentos legales y avisos de impuestos en nombre de su LLC. Incluirá a su agente registrado cuando presente los artículos de organización de su LLC.

Paso 3: presente los artículos de organización de su LLC

Los artículos de organización , también conocidos como Certificado de formación o Certificado de organización en algunos estados, es el documento que presentará para registrar oficialmente una LLC con el estado.

Paso 4: Cree un acuerdo operativo de LLC

Un acuerdo operativo de LLC es un documento legal que describe la propiedad y los deberes de los miembros de su LLC.

Paso 5: obtenga un EIN y complete el formulario 2553 en el sitio web del IRS

Un EIN es un número que utiliza el Servicio de Impuestos Internos (IRS) de EE. UU. para identificar y gravar empresas. Es esencialmente un número de Seguro Social para una empresa.

Los EIN son gratuitos cuando los solicita directamente con el IRS .

Elección del estado fiscal de una corporación S

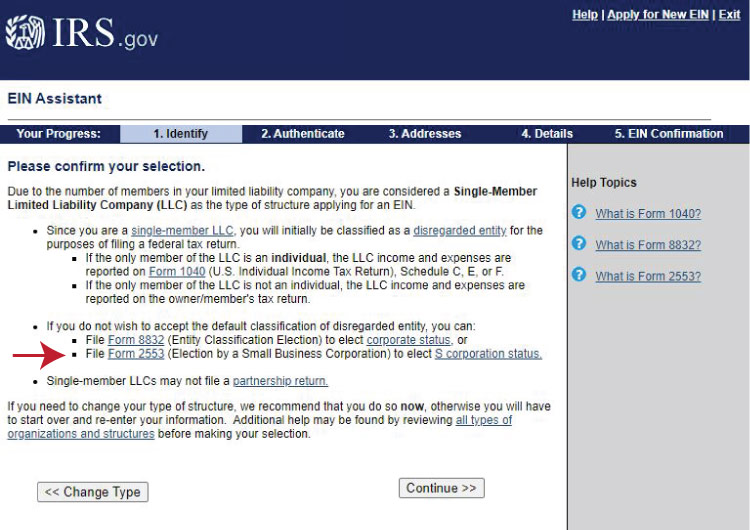

Durante la solicitud de EIN en línea, el IRS proporcionará un enlace al formulario 2553 , el formulario Elección por una pequeña empresa.

Visite nuestra guía de instrucciones del Formulario 2553 para obtener ayuda detallada para completar el formulario.

Este es el formulario para elegir el estado fiscal de la corporación S para su LLC:

Pasos a seguir después de formar una S Corp

Una vez que formalices tu S corp, considera agregar una línea telefónica comercial para proteger tu información personal con phone.com .

Si necesita construir su crédito de S corp , lea nuestra guía sobre cómo construir crédito comercial y obtener una tarjeta de crédito comercial a través de Divvy .

Iniciar una S Corp Preguntas frecuentes

¿Qué es una corporación S (Subcapítulo S)?

Una corporación S (S corp) es una designación fiscal para la cual una LLC o una corporación puede solicitar a través del IRS completando y presentando el Formulario 2553 Elección por una Corporación de Pequeñas Empresas.

¿Cuál es la diferencia entre una corporación S y una corporación C?

Las corporaciones C (cuerpo C) y las corporaciones S (cuerpo S) son dos tipos diferentes de estados fiscales . S corps y C corps a menudo se malinterpretan como estructuras comerciales.

Corporación S

En una corporación S, el negocio en sí no está sujeto a impuestos.

Una corporación S permite que los propietarios de empresas se conviertan en empleados de la empresa y pueden reducir la carga fiscal en las circunstancias adecuadas. Las LLC y las corporaciones pueden elegir un estado de corporación S. Las corporaciones S tienen impuestos de transferencia, lo que significa que todas las ganancias se transfieren a los miembros como en una LLC predeterminada. Los miembros (propietarios) de las LLC no son empleados asalariados como en una corporación S, por lo que las ganancias pagan tanto el impuesto sobre la renta como los impuestos sobre el trabajo por cuenta propia en el impuesto sobre la renta personal del accionista. En una corporación S, los propietarios o miembros ahorran en impuestos sobre el empleo debido a que solo el salario está sujeto a impuestos sobre el trabajo por cuenta propia; las distribuciones sólo pagan impuesto sobre la renta.

Obtenga más información en nuestra guía S corp vs C corp .

Corporación C

En una corporación C, el negocio tributa a una tasa fija (actualmente 21%). Una empresa gravada como una corporación C se enfrenta a una doble imposición porque después de gravar la empresa, los accionistas pagan impuestos sobre sus distribuciones en su impuesto sobre la renta personal. Para algunas empresas, los beneficios pueden superar las desventajas de la doble imposición.

Obtenga más información en nuestra guía S corp vs C corp .

¿Es una corporación S una LLC?

No. Una corporación S es un estado fiscal que una LLC o una corporación pueden elegir para declarar los impuestos sobre la renta federales y estatales de una empresa.

¿Cómo se forma una corporación S?

Puede formar una corporación S presentando el Formulario 2553 ante el Servicio de Impuestos Internos (IRS).

¿Cuáles son los requisitos para una corporación S?

Los cuerpos S deben cumplir cuatro requisitos:

- No pueden tener más de 100 accionistas.

- Todos los accionistas deben ser ciudadanos estadounidenses que sean particulares (no otras entidades comerciales).

- Los accionistas no pueden ser extranjeros no residentes.

- La empresa solo puede emitir una clase de acciones; esto significa que todos los miembros deben tener el mismo monto de distribución.

¿Cuáles son los beneficios fiscales de una corporación S?

Los propietarios de S corps se consideran empleados de su empresa y, como resultado, pueden ahorrar miles de dólares en impuestos sobre el trabajo por cuenta propia.

¿Los impuestos para LLC y S corp son los mismos?

No. Los impuestos predeterminados para una LLC y los impuestos para una S corp no son los mismos.

Con una corporación S , los propietarios pagan el impuesto sobre la renta personal y el impuesto sobre el trabajo por cuenta propia sobre un salario predeterminado. Luego pueden retirar las ganancias restantes del negocio como una «distribución», que no está sujeta al impuesto sobre el trabajo por cuenta propia.

Con una LLC, todas las ganancias de la empresa pasan a las declaraciones de impuestos personales de los propietarios, y luego los propietarios deben pagar el impuesto sobre la renta personal y el impuesto sobre el trabajo por cuenta propia sobre el monto total.

Tanto las LLC como las corporaciones S se benefician de una disposición en la Ley de Empleos y Reducción de Impuestos de 2017 que permite a los propietarios calificados de entidades canalizadoras deducir el 20 % de los ingresos comerciales calificados (QBI) de su declaración de impuestos. Sin embargo, para S corps, la deducción no se aplica a las ganancias pagadas como salarios.

¿Cuál es un salario razonable para una corporación S?

A diferencia de una estructura comercial de LLC predeterminada, en la que los propietarios deben pagar impuestos sobre el trabajo por cuenta propia sobre todas las ganancias de la empresa, los propietarios de S corps se consideran empleados de la empresa y solo tienen que pagar impuestos sobre el trabajo por cuenta propia sobre el salario que reciben. Cualquier otro dinero que tomen de las ganancias de la empresa en forma de desembolsos no está sujeto al impuesto sobre el trabajo por cuenta propia.

Los propietarios de las corporaciones S deben ganar un salario “razonable”, lo que básicamente significa una tarifa de mercado justa basada en las calificaciones del individuo, así como en sus deberes y responsabilidades en la empresa. El propósito de este requisito es evitar que los propietarios de corporaciones S se paguen a sí mismos un salario artificialmente bajo para pagar menos impuestos sobre el trabajo por cuenta propia.

¿Qué es una distribución?

Una distribución es un dividendo que un accionista/propietario puede tomar de las ganancias comerciales que quedan después de que una empresa paga todos los salarios de sus empleados. Los accionistas deben pagar el impuesto sobre la renta personal sobre las distribuciones, pero las distribuciones no están sujetas al impuesto sobre el trabajo por cuenta propia.

¿Qué es el traspaso de impuestos?

La tributación de traspaso es un sistema de tributación que generalmente se aplica a empresas individuales, sociedades, LLC y S corps. En este sistema, las ganancias o pérdidas de la empresa no se gravan a nivel empresarial. En cambio, pasan a las declaraciones de impuestos personales de los propietarios y se gravan a la tasa del impuesto sobre la renta personal de cada propietario.

¿Cuál es la tasa impositiva de la corporación S?

No hay tasa de impuesto corporativo para S corps. En cambio, los propietarios de las corporaciones S pagan impuestos sobre la renta personal sobre las ganancias netas de la empresa. Esta tasa depende del tramo de IRPF de cada propietario.

¿Todavía puedo usar mi nombre de DBA si elijo ser una corporación S?

Las LLC y corporaciones que operan bajo un nombre comercial ( DBA ) pueden elegir la elección de S corp.

¿Cómo me pago de mi LLC?

La forma en que los propietarios de la LLC se pagan a sí mismos depende de cómo se grava la LLC, la cantidad de miembros y cualquier acuerdo relacionado con la participación en las ganancias y el capital social.

En una LLC de un solo miembro (SMLLC) o una LLC de varios miembros (MMLLC), puede pagar usted mismo:

- una distribución que pasa a través de su declaración de impuestos individual, o

- un salario razonable y distribución como una corporación S

Lea nuestra guía para obtener más información sobre cómo pagarse a sí mismo a partir de un artículo de LLC .

Cómo iniciar una S Corp para su negocio

Cómo iniciar una S Corp como autónomo

Cómo iniciar una S Corp para una empresa de diseño de interiores

Cómo iniciar una S Corp como plomero

Cómo iniciar una S Corp como electricista

Cómo iniciar una S Corp como fotógrafo

Cómo iniciar una S Corp como comercializador

Cómo iniciar una S Corp como ingeniero de software

Cómo iniciar una S Corp como desarrollador web

Cómo iniciar una S Corp como diseñador gráfico

Cómo iniciar una S Corp como videógrafo

Cómo iniciar una S Corp como criador de perros

Cómo iniciar una S Corp como guardia de seguridad

Cómo iniciar una S Corp como diseñador web

Cómo iniciar una S Corp para mi empresa de pintura

Cómo iniciar una S Corp para una empresa de paisajismo

Cómo iniciar una S Corp como Solopreneur

Cómo iniciar una S Corp como influencer

Cómo iniciar una S Corp como contratista

Cómo iniciar una S Corp como decorador de interiores

Cómo iniciar una S Corp para su empresa de marketing

Cómo iniciar una S Corp como costurera

Cómo iniciar una S Corp como Vlogger

Cómo iniciar una S Corp como Blogger

Cómo iniciar una S Corp como escritor

Cómo iniciar una S Corp como carpintero