Tarde o temprano, casi todos los vendedores de Amazon se enfrentan a la pregunta de si el «envío paneuropeo» (PAN-EU para abreviar) debe activarse en Seller Central. La idea principal detrás de esto es que su stock esté más cerca de sus clientes debido al almacenamiento en otros países de la UE .

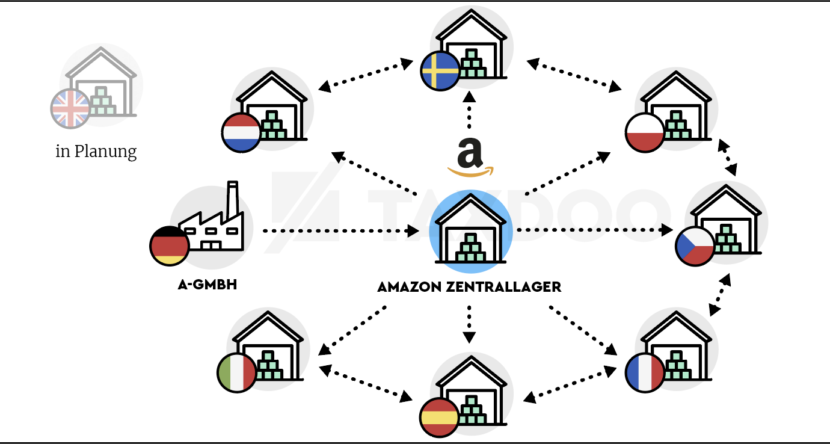

El programa PAN-EU se basa en una estructura logística transfronteriza de alta tecnología, que se extiende por muchos otros países de la UE además de Alemania.

Si bien muchos vendedores siguen adelante con este plan después de lanzar con éxito su negocio de Amazon, en muchos casos es el propio Amazon quien se acerca activamente a los vendedores y los alienta a participar en el programa Pan-EU.

Las ventajas del programa PAN-EU parecen atractivas:

- Reducción de los gastos de envío

- tiempos de entrega reducidos

- el etiquetado de productos con el logotipo de Prime en el mercado respectivo

- Mejores clasificaciones en las listas de productos de Amazon gracias al logotipo de Prime

Hasta hace poco, este era el programa «PAN-EU 6» , que podía activarse con un solo clic en Seller Central. De forma predeterminada, se ha activado el almacenamiento en los almacenes FBA de Amazon en todos los siguientes países (FBA = Logística de Amazon):

- Italia

- Francia

- España

- Gran Bretaña

- Polonia

- República Checa

Nuevo 2021: los países de almacenamiento de PAN-EU ahora se pueden seleccionar individualmente

Amazon recientemente (verano de 2021) realizó dos cambios significativos en la configuración de PAN-EU:

- Los países individuales se pueden seleccionar de forma flexible ; ya no es necesario activar todos los países PAN-EU disponibles como un todo.

- Suecia (se puede seleccionar desde el verano de 2021, pero según Amazon, el almacenamiento local aún no es posible) y los Países Bajos ahora también están disponibles.

La participación en el programa PAN-UE de Amazon conlleva obligaciones fiscales en el extranjero

A pesar de las instrucciones de Amazon al activar PAN-EU, muchos minoristas pasan por alto los requisitos de impuestos sobre las ventas que deben cumplirse antes (!) de activar el programa.

Los 3 requisitos más importantes son:

- Registros de IVA en todos los países de la UE utilizando un almacén de Logística de Amazon.

- Garantizar declaraciones de IVA periódicas, por ejemplo, mensuales o trimestrales, en estos países.

- El correcto reporte de las ventas a distancia a través de la “One-Stop-Shop” (OSS) en su país de residencia.

¿Qué significan estas condiciones en términos concretos?

1. Números de registro de IVA en los países de depósito de PAN-EU

En cada país de la UE en el que utilice un almacén de Logística de Amazon, debe tener un número de identificación de impuestos sobre las ventas (ID de IVA) para el país respectivo. Esto también se aplica después de la introducción del procedimiento OSS el 1 de julio de 2021.

La experiencia ha demostrado que el registro del IVA en un país de la UE lleva entre ocho y doce semanas.

Es fundamental que los ID de IVA estén disponibles antes de que comience el almacenamiento .

Si activa el almacenamiento en un país de la UE sin estar registrado para el impuesto sobre las ventas allí, corre el riesgo de pérdidas financieras importantes, ya que todas las entregas al almacén respectivo ya estarían totalmente sujetas a impuestos sin que se haya producido una sola venta.

2. Informes periódicos de impuestos sobre las ventas en los países de depósito

En todos los países del punto 1, debe poder presentar regularmente las declaraciones de IVA locales requeridas de acuerdo con los requisitos del país respectivo.

En principio, cada país de la UE tiene sus propios requisitos e intervalos de informes individuales en los que se deben presentar los informes de impuestos sobre las ventas. La comunicación con las autoridades fiscales respectivas se realiza siempre en el idioma nacional respectivo .

Básicamente, necesita asesores fiscales locales en el país respectivo que conozcan los detalles allí y puedan comunicarse directamente con las autoridades fiscales locales.

3. Ventanilla única para informar la venta a distancia en el país de residencia

El OSS ha facilitado muchas cosas en el comercio transfronterizo en línea en la UE desde el 1 de julio de 2021. Sin embargo, los requisitos previos mencionados en los puntos 1 y 2 aún deben cumplirse .

Usted informa sus ventas a larga distancia a otros países de la UE a través del OSS de su país de domicilio (como minorista en línea alemán, es decir, en Alemania). Para ello, debe poder decidir para cada transacción individual si debe declararse como parte de la declaración de IVA local en el país del almacén (consulte el punto 2) o a través del OSS en su país de domicilio.

¿Por qué es todo esto tan complejo?

Al activar PAN-EU, permite que Amazon entregue su inventario a los respectivos países a través de Logística de Amazon y lo almacene allí. El factor decisivo aquí es que Amazon puede reubicar su inventario de forma independiente .

Tan pronto como se utilice un almacén de Logística de Amazon en el extranjero para el almacenamiento y el envío, surge la obligación de registrarse para el impuesto sobre las ventas y presentar informes regulares del impuesto sobre las ventas en el país respectivo. Esto se aplica desde el primer producto .

Si los bienes se transportan entre los diferentes almacenes de Amazon, las siguientes transacciones deben informarse desde la perspectiva del impuesto a las ventas:

- la transferencia intracomunitaria libre de impuestos en el país de salida de las mercancías

- la adquisición intracomunitaria en el país receptor de los bienes

¿Qué tan bien apoya Amazon a sus comerciantes PAN-EU en el cumplimiento de sus obligaciones de IVA?

Como se describió anteriormente, Amazon está tratando de que los vendedores participen en el programa paneuropeo, porque más ventas para los vendedores significan más comisiones para Amazon. Para reducir los obstáculos del IVA para los vendedores descritos en este artículo, Amazon compra contingentes de grandes empresas de consultoría fiscal e inicialmente ofrece los servicios de IVA de Amazon sin cargo (actualmente durante 6 meses). Desde nuestro punto de vista, se deben observar 2 cosas en particular con los servicios de impuestos sobre las ventas de Amazon:

Las declaraciones retrospectivas o las auto-revelaciones a menudo no son posibles

Muchos vendedores, por error, no inician el programa Pan-EU hasta la fecha límite en la que se completan todos los registros de IVA, pero a menudo mucho antes. Como parte de los servicios de impuestos sobre las ventas de Amazon, la mayoría de los proveedores de servicios a menudo no tienen un proceso (automatizado) para los informes retrospectivos requeridos, por lo que muchos vendedores simplemente comienzan con las declaraciones en curso.

Los registros de impuestos sobre las ventas pueden demorar años o se realizan de manera incorrecta

Los procesos de registro a menudo se atascan sin dar una razón o, a veces, tardan muchos meses o incluso años en completarse. La mayoría de los países de la UE requieren documentos extensos como parte del registro. En muchos países de la UE, por ejemplo, también se debe proporcionar prueba de que los servicios realmente sujetos a impuestos, que dan lugar a obligaciones fiscales y, por lo tanto, de registro, se prestan localmente. Para tal efecto, se deben generar y presentar a las autoridades fiscales los recibos periódicos de los envíos o ventas de mercancías en estos estados. Aquí es donde los procesos automatizados de los servicios de impuestos sobre las ventas de Amazon parecen detenerse en muchos casos.

Expertise: Manejamos las obligaciones de impuestos sobre las ventas de PAN-EU para usted en su totalidad y desde una sola fuente

Como puede ver: PAN-EU ofrece numerosas ventajas, pero también algunos desafíos relacionados con el impuesto sobre las ventas.

Expertise se ocupa de todos los temas de impuestos sobre las ventas descritos aquí con respecto a una configuración completa de PAN-EU para usted automáticamente y desde una sola fuente .

Con nuestra red de asesores fiscales locales en los países individuales de la UE, no tiene que preocuparse por establecer usted mismo una red de asesores fiscales en toda la UE. El procesamiento del IVA de PAN-EU para Amazon y minoristas multicanal ha sido uno de nuestros productos principales durante más de 5 años.

A través de nuestras interfaces con los mercados (p. ej., Amazon y eBay), los sistemas de tiendas (p. ej., Shopify y PrestaShop ) y los sistemas ERP (p. ej., Xentral, JTL, PlentyMarkets, Billbee), podemos ofrecerle un proceso automatizado sin cargas manuales ni similares.

Con una persona de contacto central en nuestra oficina de Hamburgo, tiene una visión completa de todos los países de la UE y no tiene que lidiar con los requisitos individuales de los países individuales.

¿Le gustaría saber más sobre cómo en Expertise podemos ayudarle? Luego, programe su cita de consulta personal, gratuita y no vinculante, con nuestros expertos en impuestos sobre las ventas .